Die Mehrwertsteuer (MwSt.) ist eine wichtige Einnahmequelle für die EU-Mitgliedstaaten und macht schätzungsweise rund 20 % der gesamten Staatseinnahmen aus. Daher ist die Mehrwertsteuer auch eine indirekte Finanzierungsquelle für den EU-Haushalt. Im Dezember 2022 schlug die EU-Kommission unter der Bezeichnung Mehrwertsteuer im digitalen Zeitalter (ViDA) Reformen für das Mehrwertsteuersystem der EU vor, um die Erhebung der Mehrwertsteuer zu verbessern. Die ViDA-Initiative geht auf einen Aktionsplan 2020 der EU-Kommission für eine gerechte und einfache Besteuerung zurück.

Insgesamt zielt der Vorschlag “Mehrwertsteuer im digitalen Zeitalter” darauf ab, das Mehrwertsteuersystem für grenzüberschreitende Umsätze im elektronischen Geschäftsverkehr zu modernisieren und die Einhaltung der Mehrwertsteuerpflicht für Unternehmen zu vereinfachen. Sie ist Teil der umfassenderen Bemühungen der EU, einen digitalen Binnenmarkt zu schaffen, in dem Unternehmen und Verbraucher effizienter und effektiver in der gesamten EU handeln können.

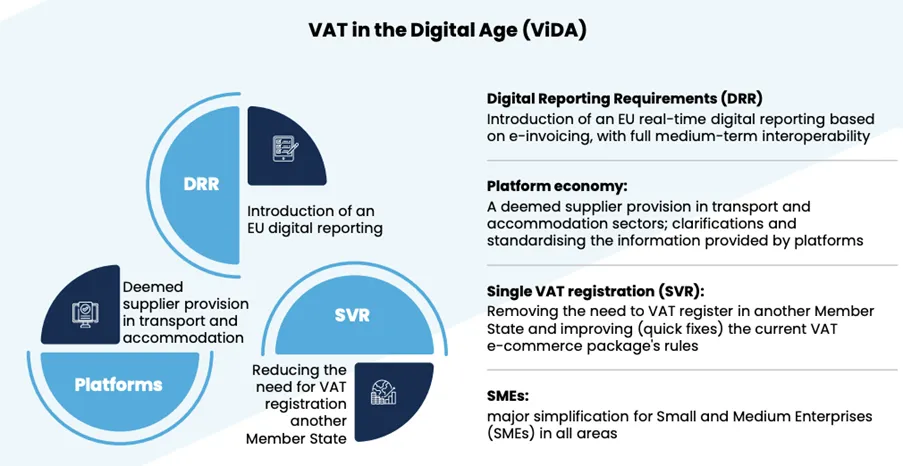

Die ViDA-Vorschläge stützen sich auf drei Hauptpfeiler:

- Digitale Meldepflichten (DRR ) – Harmonisierung der Mehrwertsteuer-Meldepflichten durch Einführung einer digitalen EU-Echtzeitmeldung auf der Grundlage der elektronischen Rechnungsstellung. Sie wird die elektronische Rechnungsstellung für grenzüberschreitende Transaktionen mit vollständiger mittelfristiger Interoperabilität einführen.

- Die Plattformwirtschaft – Aktualisierung der MwSt-Vorschriften für die Plattformwirtschaft in den Bereichen kurzfristige Beherbergung und Personenbeförderung. Die Plattform wird als verantwortlich für die Erhebung der Mehrwertsteuer angesehen, wenn die Dienstleister dies nicht tun, und für die Abführung dieser Mehrwertsteuer an die Steuerbehörden.

- Einheitliche MwSt.-Registrierung (SVR) – Durch die Einführung der Einheitlichen MwSt.-Registrierung (SVR) wird die Notwendigkeit einer mehrfachen MwSt.-Registrierung in anderen Mitgliedstaaten beseitigt und die Vorschriften des derzeitigen MwSt.-Pakets für den elektronischen Geschäftsverkehr für Unternehmen, die EU-weit an Verbraucher verkaufen, verbessert. Erweitert die bestehenden One Stop Shop (OSS)- und Import One Stop Shop (IOSS)-Regelungen für bestimmte Transaktionen und führt die obligatorische Umkehrung der Steuerschuldnerschaft ein.

Warum führt die EU eine Mehrwertsteuerreform durch?

Die Reform der Mehrwertsteuer im digitalen Zeitalter wurde als Reaktion auf das rasche Wachstum des elektronischen Geschäftsverkehrs und der grenzüberschreitenden Online-Verkäufe vorgeschlagen, die neue Herausforderungen für das derzeitige Mehrwertsteuersystem in der EU mit sich bringen. Die EU erkannte an, dass die derzeitigen Mehrwertsteuervorschriften für grenzüberschreitende Umsätze im elektronischen Geschäftsverkehr komplex und fragmentiert waren, mit unterschiedlichen Mehrwertsteuersätzen und Schwellenwerten in jedem Mitgliedstaat, was eine Belastung für die Unternehmen darstellte und es schwierig machte, sicherzustellen, dass die Mehrwertsteuer dort gezahlt wurde, wo der Verbrauch stattfand.

Darüber hinaus zeigte sich die EU besorgt über die Auswirkungen der Mehrwertsteuerbefreiung für Einfuhren von geringem Wert auf die EU-Unternehmen. Sie schuf ungleiche Wettbewerbsbedingungen für EU- und Nicht-EU-Unternehmen, die an EU-Kunden verkaufen. Nicht-EU-Unternehmen konnten Waren an EU-Kunden verkaufen, ohne Mehrwertsteuer zu zahlen, was ihnen einen Preisvorteil gegenüber EU-Unternehmen verschaffte. Die ViDA-Reformen zielen darauf ab, die MwSt-Vorschriften für den grenzüberschreitenden elektronischen Geschäftsverkehr zu vereinfachen und gleiche Wettbewerbsbedingungen für EU- und Nicht-EU-Unternehmen zu schaffen, wobei gleichzeitig sichergestellt wird, dass die MwSt dort gezahlt wird, wo der Verbrauch stattfindet. Die Reformen sind auch Teil der umfassenderen Bemühungen der EU, einen digitalen Binnenmarkt zu schaffen, in dem Unternehmen und Verbraucher effizienter und effektiver EU-weit handeln können. Durch die Modernisierung des Mehrwertsteuersystems für den grenzüberschreitenden elektronischen Handel hofft die EU, das Wachstum der digitalen Wirtschaft zu fördern und den Unternehmen den grenzüberschreitenden Online-Handel zu erleichtern.

ViDA kann auch die “Mehrwertsteuer-Lücke” schließen

Darüber hinaus kann die Digitalisierung der MwSt.-Erfüllung dazu beitragen, die Steuereinnahmen zu erhöhen. Eine bessere Einhaltung der Vorschriften kann dazu beitragen, die Steuereinnahmen zu erhöhen, was ein politisch schmackhafterer Ansatz für die Erhöhung realisierter Steuern ist als die Anhebung der Mehrwertsteuersätze.

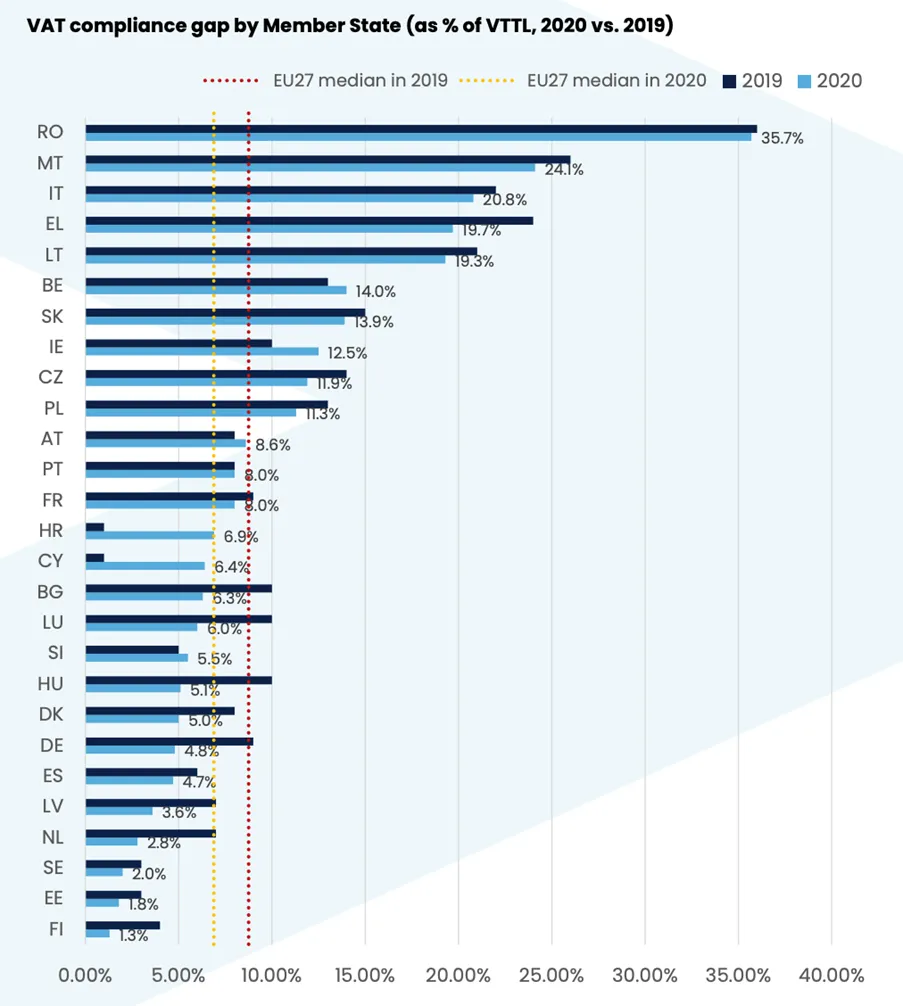

Im Jahr 2020 entgehen der EU 93 Milliarden Euro oder 9,1 % der erwarteten Mehrwertsteuereinnahmen. Dies entspricht einer Verbesserung um mehr als 30 Mrd. EUR im Vergleich zu 2019, die auf eine bessere Einhaltung der Mehrwertsteuervorschriften zurückzuführen ist. Die verbleibenden erheblichen Mindereinnahmen bei der Mehrwertsteuer lassen jedoch darauf schließen, dass ViDA die Möglichkeit hat, die Einhaltung der Steuervorschriften und die Steuergerechtigkeit positiv zu beeinflussen.

Die MwSt.-Lücke ist eine Schätzung des Ausmaßes der MwSt.-Einnahmeverluste aufgrund von Steuerbetrug, Steuerhinterziehung, Steuervermeidung und -optimierung, Konkursen, Finanzinsolvenzen, Fehlberechnungen und Verwaltungsfehlern. Im Jahr 2020 verzeichnete Rumänien mit 35,7 % der MwSt.-Einnahmen die höchste Befolgungslücke, gefolgt von Malta (24,1 %) und Italien (20,8 %). Die geringsten Lücken wurden in Finnland (1,3%), Estland (1,8%) und Schweden (2,0%) festgestellt. In absoluten Zahlen wurden die größten MwSt.-Lücken in Italien (26,2 Mrd. €) und Frankreich (14 Mrd. €) verzeichnet.

Was sind einige der wichtigsten Aspekte der vorgeschlagenen Änderungen?

- Vorschlag für digitale Berichtsanforderungen (DRR) und elektronische Rechnungsstellung: Die DRR werden die Einführung der elektronischen Rechnungsstellung in der EU vorantreiben. Die Umstellung auf die elektronische Rechnungsstellung wird den Mitgliedstaaten helfen, entgangene Mehrwertsteuereinnahmen in Höhe von bis zu 11 Mrd. EUR jährlich in den nächsten zehn Jahren zurückzugewinnen, und zwar durch eine bessere Echtzeit-Berichterstattung und detailliertere Daten. Die Unternehmen werden jährlich 4,1 Milliarden Euro an Befolgungskosten einsparen. Die Europäische Kommission hat sich jedoch für eine Teilharmonisierung der digitalen Berichterstattung entschieden, was bedeutet, dass die elektronische Rechnungsstellung und die digitale Berichterstattung für Transaktionen innerhalb der EU obligatorisch werden, für inländische Transaktionen jedoch fakultativ bleiben. Dies könnte für Unternehmen in Ländern, in denen die elektronische Rechnungsstellung für inländische Transaktionen nicht vorgeschrieben ist, eine Belastung darstellen, um grenzüberschreitende und andere Ströme zu trennen. Die Anwendung von DRR auf alle Steuerpflichtigen ohne Schwellenwerte für Ausnahmen wird für Kleinstunternehmen eine Herausforderung darstellen, da ihre Einbeziehung die Befolgungskosten erheblich erhöhen würde, was nur begrenzte positive Auswirkungen auf die Mehrwertsteuereinnahmen und die Bekämpfung des Mehrwertsteuerbetrugs hätte.

– Eine neue Definition von “elektronischen Rechnungen” ab dem 1. Januar 2024: Nur eine Rechnung, die in einem strukturierten elektronischen Format, das eine automatische und elektronische Verarbeitung ermöglicht, ausgestellt, übermittelt und empfangen wurde, wird als elektronische Rechnung akzeptiert. Das bedeutet, dass eine PDF-Datei nicht mehr als elektronische Rechnung angesehen wird.

- Die obligatorische elektronische Rechnungsstellung wird ab dem 1. Januar 2024 ohne EU-Genehmigung möglich sein: Ab diesem Datum können die Mitgliedstaaten die obligatorische elektronische Rechnungsstellung ohne Ausnahmeregelung der EU einführen. Die Mitgliedstaaten gestatten die Ausstellung elektronischer Rechnungen, die der europäischen Norm für die elektronische Rechnungsstellung EN16931 entsprechen. Das Erfordernis der Kundenakzeptanz für die elektronische Rechnungsstellung wird abgeschafft. Die Anwendung des Vorabrechnungsmodells für die elektronische Rechnungsstellung wird nicht mehr möglich sein. Daher sind die Unternehmen nicht verpflichtet, den Steuerbehörden elektronische Rechnungen zur Genehmigung vorzulegen. Die Mitgliedstaaten, die diese Systeme einführen, müssen sich bis zum 1. Januar 2028 an die neuen Vorschriften anpassen, zum Beispiel Italien und Polen.

- Die elektronische Rechnungsstellung wird ab dem 1. Januar 2028 zur Norm: Elektronische Rechnungen werden zum Standardsystem für die Ausstellung von Rechnungen.

- Digitale Intra-EU-Meldepflicht nahezu in Echtzeit auf der Grundlage der elektronischen Rechnungsstellung ab dem 1. Januar 2028: Diese Verpflichtung zur elektronischen Rechnungsstellung wird eine digitale Meldepflicht (DRR) ermöglichen, die die derzeitigen zusammenfassenden Meldungen (EG-Verkaufslisten) für B2B-Intra-EU-Transaktionen ersetzen wird. Die relevanten Rechnungsdaten müssen innerhalb von zwei Arbeitstagen nach Ausstellung der Rechnung an die Steuerbehörden gemeldet werden, einschließlich zusätzlicher Datenelemente wie Bankkonto, Fälligkeitsdatum und korrigierte Rechnungsnummer im Falle von Korrekturrechnungen. Die Steuerbehörden werden diese Daten mit anderen Mitgliedstaaten teilen, indem sie sie an die zentrale MIAS-Datenbank übermitteln, wo die Daten fünf Jahre lang für Analysen zur Verfügung stehen.

- Freiwillige digitale Meldepflichten für inländische Transaktionen: Es steht den Mitgliedstaaten frei, digitale Meldepflichten für inländische Transaktionen einzuführen, wobei sie sicherstellen müssen, dass diese mit den EU-DRR übereinstimmen. Mitgliedstaaten mit digitalen Meldesystemen müssen diese bis spätestens 2028 an den neuen Standard anpassen.

Was sind die nächsten Schritte?

Die von der EU-Kommission im Dezember 2022 angekündigten Maßnahmen waren Teil eines Vorschlags, der vor seiner Umsetzung noch das Gesetzgebungsverfahren durchlaufen muss. Der Legislativvorschlag wird dem Europäischen Rat zur Zustimmung und dem Europäischen Parlament sowie dem Wirtschafts- und Sozialausschuss zur Anhörung vorgelegt.

Nach der Ankündigung der vorgeschlagenen Mehrwertsteuerreformen kündigte die Kommission eine öffentliche Konsultation an, die bis zum 3. April 2023 laufen wird. Die eingegangenen Rückmeldungen werden dem Europäischen Parlament und dem Rat zur Unterstützung der Gesetzgebungsdebatte vorgelegt.

Die Umsetzung der Mehrwertsteuer im digitalen Zeitalter steht zwar noch aus, aber viele in der EU tätige Unternehmen haben bereits damit begonnen, sich auf die vorgeschlagenen Änderungen vorzubereiten, insbesondere im Hinblick auf die erforderlichen Systemaktualisierungen für die standardisierte elektronische Rechnungsstellung. Darüber hinaus kann die Umsetzung der Vereinfachungsregelung (OSS) den Unternehmen die Möglichkeit geben, ihre Meldepflichten zu vereinfachen.

Die Digitalisierung der EU-Steuergesetzgebung ist in vollem Gange, und die Echtzeit-Berichterstattung ist auf dem Vormarsch. Erfahren Sie mehr über die Softwarelösungen der TJC Gruppe für SAP Tax Compliance und die Beratungsleistungen von Business to Government unter: https://www.tjc-group.com/business-to-government/

Wenn Sie weitere Beratung benötigen, um dem immer größer werdenden Labyrinth der SAP Tax Compliance-Anforderungen gerecht zu werden, um die benötigten Daten aus den SAP-Systemen zu erhalten und sie im richtigen Format zu übermitteln, steht Ihnen bei der TJC Group ein Team von Experten zur Seite, das Ihre Teams unterstützt. Nehmen Sie Kontakt auf unter www.tjc-group.com/de/kontakt/.